Man wundert sich manchmal darüber, daß es so etwas wichtiges wie eine monetäre Konjunkturtheorie anscheinend nicht mal im Ansatz gibt, obwohl nichts so sehr die Funktionsweise einer modernen Wirtschaft steuert wie das Geld. Dagegen gibt es reale Konjunkturtheorien wie Sand am Meer was wohl daran liegen dürfte, daß sich in diesem Feld jeder mit irgendwelchen mehr oder weniger kruden Ideen präsentieren kann und es mehr darum geht eine spannende Story zu erzählen als darum eine theoretisch saubere und methodisch stichhaltige Analyse zu konstruieren. Was gibt es da nicht alles: angefangen von der „schöpferischen Zerstörung“ durch Pionierunternehmer (die sich mehr als häufig vom Staat sponsorn lassen) über die Sprunghaftigkeit von Unternehmern, wenn ihnen die „Mehrwertrate“ nicht mehr gefällt (die aber nicht wissen, woher denn der monetäre Profit kommen soll) bis hin zu den „Pendeltheorien“ der Neoklassik, für die eine Konjunktur lediglich daraus besteht, daß eine ansonsten sich im Gleichgewicht befindende Ökonomie durch einen externen Impuls (man darf „schockiert“ sein über diese unbotmäßige Einflußnahme nicht-ökonomischer Faktoren – meistens der Staat) ins Schlingern gerät, aber durch ihre heroischen Selbstheilungskräfte selbstverständlich nach einiger Zeit wieder zu ihrem ursprünglichen Gleichgewicht zurückkehrt. Für letztere Phantasie kann man sogar Preise gewinnen und niemand hätte die Absicht dem zuständigen Komitee unterstellen zu wollen die Sache nicht ernsthaft geprüft zu haben.

Man wundert sich manchmal darüber, daß es so etwas wichtiges wie eine monetäre Konjunkturtheorie anscheinend nicht mal im Ansatz gibt, obwohl nichts so sehr die Funktionsweise einer modernen Wirtschaft steuert wie das Geld. Dagegen gibt es reale Konjunkturtheorien wie Sand am Meer was wohl daran liegen dürfte, daß sich in diesem Feld jeder mit irgendwelchen mehr oder weniger kruden Ideen präsentieren kann und es mehr darum geht eine spannende Story zu erzählen als darum eine theoretisch saubere und methodisch stichhaltige Analyse zu konstruieren. Was gibt es da nicht alles: angefangen von der „schöpferischen Zerstörung“ durch Pionierunternehmer (die sich mehr als häufig vom Staat sponsorn lassen) über die Sprunghaftigkeit von Unternehmern, wenn ihnen die „Mehrwertrate“ nicht mehr gefällt (die aber nicht wissen, woher denn der monetäre Profit kommen soll) bis hin zu den „Pendeltheorien“ der Neoklassik, für die eine Konjunktur lediglich daraus besteht, daß eine ansonsten sich im Gleichgewicht befindende Ökonomie durch einen externen Impuls (man darf „schockiert“ sein über diese unbotmäßige Einflußnahme nicht-ökonomischer Faktoren – meistens der Staat) ins Schlingern gerät, aber durch ihre heroischen Selbstheilungskräfte selbstverständlich nach einiger Zeit wieder zu ihrem ursprünglichen Gleichgewicht zurückkehrt. Für letztere Phantasie kann man sogar Preise gewinnen und niemand hätte die Absicht dem zuständigen Komitee unterstellen zu wollen die Sache nicht ernsthaft geprüft zu haben.

Monetäre Theorien setzen üblicherweise an zwei verschiedenen Punkten an, einmal der wie auch immer definierten Geldmenge und andererseits dem wie auch immer definierten Zinssatz. Die Vermutung, daß es zwischen der „Geldmenge“ und dem Niveau der wirtschaftlichen Aktivität einen engen Zusammenhang gibt ist die Grundlage dafür, daß solche kruden Konzepte wie die wie auch immer definierte Quantitätstheorie bis zum heutigen Tage überhaupt Bedeutung genießen. Die Suche nach der blauen Blume der Ökonomie, d.h. nach der stabilen Geldnachfrage ist seit Jahrzehnten noch geheimnisumwittert, weil es sich immer wieder herausgestellt hat, daß die Schätzungen kaum ihren Veröffentlichungszeitpunkt erreichen konnten und bei Erscheinen meist schon veraltet waren. Über die Geldmenge Einfluß auf die Konjunktur zu nehmen ist unter diesen Auspizien mehr ein Kaffeesatzlesen als ordentliche Wissenschaft. Dagegen ist die Instrumentalisierung des Zinses als konjunktursteuerndes Element schon von vornherein mit dem Makel behaftet lediglich aus einer einzelwirtschaftlichen Perspektive geboren zu sein. Wie man aus der Diskussion um das Föhl´sche Gewinnparadoxon weiß ist der Schluß von steigenden Zinsen auf sinkende Investitionen an Annahmen gekoppelt, die an die schlimmsten in der Nach-Keynes Zeit stattgefundenden Elastizitätsdebatten erinnern. Entscheidend ist, daß nicht der Zins per se Investitionen weniger rentabel macht, sondern die mit der Einkommensentwicklung veränderte Konsum- bzw. Sparneigung, was wiederum ein Aspekt der unsäglichen Suche nach der Geldnachfragefunktion darstellt. Nun kann man ja durch beliebige Hosentaschenargumente versuchen diesen Theorien etwas abzugewinnen, was man jedoch nicht kann ist damit den zentralen Defekt dieser Theorie zu überdecken, daß sie nämlich nicht aus den Funktionsbedingungen eines validen ökonomischen Modells abgeleitet sind. Die Funktionsbedingungen des zugrundeliegenden neoklassischen Modells sind jedoch die Optimierung des persönlichen Güterbündels unter Beachtung der Opportunitätskosten. Opportunitätskosten ist aber ein reales Konzept bei denen der „Wert“ von Hummer durch den „Wert“ von Gesichtscreme gemessen wird, d.h. es handelt sich hierbei gerade nicht um ein monetäres Konzept sondern um relative Preise. Die Vermutung, man könne heutiges Papiergeld mit diesem analytischen Konzept angemessen analysieren ist nicht anders als heroisch zu bezeichnen. Da es aber bislang keine andere anerkannte Theorie zu diesem Thema gibt, wird der Schluß von der realen auf die monetäre Ebene einfach geglaubt. So einfach und so dumpfbackig ist es – leider.

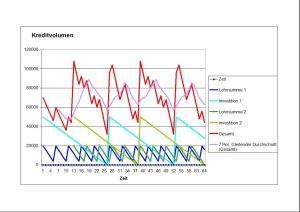

Man könnte sich noch länger darüber lustig machen, dann wäre jedoch das Thema verfehlt. Wie schon erwähnt müßte eine angemessene Theorie aus den Funktionsbedingungen einer Geldwirtschaft heraus erklärt werden. Die hier zu skizzierende Überlegung setzt an einem Punkt an, der in dem Post „Geldschleife, nicht Geldkreislauf“ adressiert wurde. Denn der Punkt, daß Geld nicht einfach so da ist, sondern im besten Falle als Mittel zur Durchführung von Investitionen zur Verfügung gestellt wird macht es plausibel die monetären Vorgänge zur Grundlage einer Konjunkturtheorie zu machen. Der zentrale Ansatzpunkt ist der Lebenszyklus einer Investition, die grundsätzlich mit einer Investitionsausgabe beginnt (Kruschwitz), um dann häppchenweise mit Fortschritt der Kredittilgung (das Pendant der Abschreibungen) aus dem Wirtschaftsgeschehen wieder zu verschwinden. Sobald man diese Sichtweise einmal begriffen hat und berücksichtigt, daß das monetäre Volumen mit fortschreitender Zeitdauer des Investitionsprojektes abnimmt ergibt sich folgender stilisierter Kreditverlauf:

Isolierter Kreditverlauf

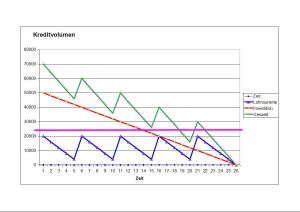

Dabei ist zu beachten, daß der zackenförmige Verlauf der Kombination des gesamten Tilgungsverlaufs mit dem kurzperiodigen Lohnkreislauf geschuldet ist, ohne daß jedoch das grundlegende Argument an diesem Feature hängen würde. Ein derartiger Verlauf liegt auch dem Simulationsmodell aus dem Post „Dynamische Einsichten zu Geld und Zins“ zugrunde, wo ein zeitversetzter zweiter Verlauf zu einem (gesamtwirtschaftlichen) Kreditvolumen führt, dessen Verlauf wie folgt illustriert werden kann:

Asynchroner multipler Kreditverlauf

Der dort geführte Nachweis, daß es zu einem kontinuierlichen gleichgewichtigen Entwicklungspfad kommen kann bedeutet jedoch nicht, daß es auch so kommen muß, weil die Aktionsparameter der Haushalte und Unternehmen diesem Kriterium nicht entsprechen müssen. Auch und insbesondere vor dem Hintergrund, daß es üblicherweise zu Investitionsschüben kommt macht es vergleichsweise unwahrscheinlich, daß es zu einem derartigen Pfad kommen wird, weil durch die konzentrierte Kreditvergabe die zu einem Gleichgewicht erforderliche Gleichverteilung der Investitionsprozesse nicht befördert wird. Es ist eher so, daß der Herdentrieb schlußendlich zum Lemming-Absturz führt, weil es keine koordinative Instanz gibt, welche eine Gleichmäßigkeit von Investitionen – verstanden als kompensatorische Erhöhung der Kreditvolumina – sicherstellen könnte. Wie man weiß ist das Konzept der Globalsteuerung, wo genau dies versucht wurde, daran gescheitert, daß die staatlichen Stützungskredite als ‚windfall‘-Profite in privaten Taschen gelandet sind und den erwünschten Effekt vermehrter Investitionen nicht mal im Ansatz generieren konnten.

Die Eigenheit ständig gegen Zerfallstendenzen ankämpfen zu müssen liegt denn auch in einem Spezifikum von Kreditverträgen begründet, welcher aus deren genuinen Konstruktion resultiert durch eine (planmäßige) Abnahme des ursprünglichen Kreditvolumens geprägt zu sein. Dadurch entsteht für den (hypothetisch) einzelnen Kredit das Problem, daß dessen Bedienung zum Ende der Laufzeit zunehmend schwerer bis unmöglich wird, weil die Verhaltensparameter von Haushalten sich üblicherweise nicht daran orientieren, ob die Unternehmen einen Kredit tilgen müssen oder nicht. (Denn dann müßten sie erst recht konsumieren, damit eine Neuauflage des Kredits aussichtsreich würde.) Wenn man so will ist dann, wenn das Kreditvolumen so weit geschrumpft ist, daß die pinkfarbene Linie der ersten Graphik erreicht ist der „Geldkreislauf“ (die Geldschleife) so weit geschrumpft, daß die (lohnbedingt) zyklische Bedienung des Kredits kaum noch möglich ist, von der Erzielung eines Gewinns ganz zu schweigen. Nun mag man einwenden, daß die Beendigung eines einzelnen Kredits in der Menge aller Kreditverhältnisse nicht ins Gewicht falle, weil das Nachfragepotential durch noch laufende Kredite quasi unverändert bestehen würde. Ein derartiges Argument mag im Einzelfall richtig sein, schließt jedoch nicht a priori aus, daß das Zusammenfallen mehrerer refinanzierungsbedürftiger Kreditverhältnisse in einem Zeitpunkt genau diese Situation einer Ertragsklemme erzeugt, ohne!!! daß hierfür eine Änderung der wirtschaftlichen Verhältnisse erforderlich wäre. Die Mengen-„Produktivität“ von Realkapital mag noch so toll sein, sobald sich die monetären Bedingungen verschlechtern ist Mengen-„Produktivität“ nicht mehr entscheidend. Die Rationalisierungstrottel sind dann nur noch der Sargnagel auf eine nicht notwendigerweise zu einem Desaster führende monetär-systemimmanente Entwicklungspanne.

Was hier wie eine technische Finesse aussieht läßt sich jedoch jedesmal beobachten, wenn es zu kontraktiven Entwicklungen kommt, wenn also Krisenerscheinungen entstehen, die in keiner Weise mit irgendeiner Unlust zum Konsum zu tun haben müssen, sondern einzig und allein an dem Umstand liegen, daß die wellenartige Kreditschöpfung ebenso wellenartig zurückgeführt wird. So sind auch Banken üblicherweise daran interessiert bei auftretenden Krisenanzeichen ihre Kreditlinien zu reduzieren oder wahlweise die Anforderungen an die Sicherheiten in unermeßliche Höhen zu schrauben, was das zeitliche Zusammenfallen von auslaufenden Krediten noch zusätzlich befördert. Und auf einmal entsteht der Effekt, daß ehemals „produktive“ – d.h. im monetären Sinne rentable Investitionsprojekte – sich aus nicht(!) technologischen Gründen als defizitär entwickeln, sondern allein deshalb, weil die monetäre Prozeßschleife sich ihrem Ende zuneigt – und zwar nicht nur einzelne sondern viele.

Ich gebe ja zu, daß das eine äußerst technische Variante über das Entstehen von Konjunkturentwicklungen ist, die nicht mit den schöngeistigen Erzählungen von Technologie und unternehmerischem Erfindergeist zu vergleichen ist. Es ist allemal angenehmer sich die Welt durch menschliche Faktoren erklären zu lassen, als durch schnöde temporal strukturierte und mehr oder weniger zufällige Koinzidenzen von Kreditlaufzeiten. Das Ärgerlichste an dieser Geschichte ist, daß man die Gezeiten der Konjunktur nicht mehr auf bewußte Aktionen von weitsichtigen Unternehmern zurückführen muß, sondern einsehen muß, daß die Zufälligkeit des Zusammentreffens von Kreditlaufzeiten sich dem planerischen Intellekt von Unternehmenslenkern schlichtweg entzieht. Das kann man bedauern, ändern wird man es durch den Glauben an die Gestaltbarkeit von Wirtschaft nicht.

Man kommt nicht umhin festzustellen, daß die schöngeistigen Lehrbuchgeschichten von einer umlaufenden Geldmenge, die nichts anderes zu tun hat, als die ganzen Tauschvorgänge zu erleichtern an sich in den Mülleimer der Theoriegeschichte gehören, wo der gnädige Mantel des Schweigens drüber ausgebreitet werden könnte. Denn das eigentliche Charakteristikum des Kreditgeldkapitalismus, daß nämlich arbeitsteilig organisierte Prozesse von zwei Geldschleifen – die Lohnschleife sowie die Kredit(tilgungs)schleife – begleitet bzw. gesteuert werden, geht bei den ganzen Geldmengenphantasien völlig verloren. Wenn man so will ist kreditgeldgesteuerte Produktion durch einen permanenten Kontraktionsprozess geprägt, der nur dann kompensiert werden kann, wenn durch „neues Vertrauen“ neue Kreditkontrakte vereinbart werden, welche die kontraktiven Tendenzen der Kredittilgung konterkarieren können. Diese Erkenntnis ist sicherlich nicht neu sondern reflektiert eher den monetären Aspekt von Keynes mit seiner Betonung auf die „Neigung zur Investition“ der Unternehmer, die wie eine Mimose auf kleinste Unannehmlichkeiten mit größter Zurückhaltung reagieren.

Interessant bei dieser Geschichte ist der Umstand, daß inzwischen einzelne Investmentfonds sich an der Frage orientieren, welches „Alter“ der Kreditzyklus in einer Region aufweist. Es scheint, als könne man mit Hilfe derartiger Analysen ganz gut Geld verdienen wie man aus diesem Artikel herauslesen kann. Das ist natürlich auch nicht so erstaunlich, weil sich in einem Investitionsboom die Positiv-Hysterie gegenseitig auf Hype aufschaukelt, während die Analyse, wie lange die positiven Ertragserwartungen noch vorhalten, üblicherweise etwas für akribische Analysten ist, die aus gutem Grunde nicht so sehr im Rampenlicht der Informationsverwurster stehen möchten. Denn dann geht es um so „langweilige“ Dinge wie Kreditlaufzeiten, Ausfallraten, Abschreibungsverluste bei Banken (igitt) und vielleicht sogar mal wirtschaftspolitische Weichenstellungen, auch wenn bei letzteren auf die privatwirtschaftliche Hochstimmung üblicherweise der öffentliche Katzenjammer folgt – für den natürlich niemand verantwortlich ist. Diese „langweiligen“ Dinge geben anscheinend doch angemessene Informationen darüber, wann man aus einem Engagement aussteigen sollte, was auch wenig erstaunlich ist, weil Investitionsentscheidungen dann irgendwie doch an dem unvorhergesehenen Umstand hängen, ob es eine zufriedenstellend positive monetäre Rendite gibt oder nicht. Und da sind die Phantasien von Altweiber-Sommern, die durch überteuerte Zukäufe allen Ernstes auch noch Traumrenditen herausrechnen wollen eher etwas für die seichte Zuschauerschaft… na ja, der Krug geht zum Brunnen bis er bricht! Obwohl: auch wenn diese Trottelnummer zig Milliarden verbrannt hat ist der ’spirit‘, der derartige Entwicklungen in Gang setzt die Quelle von Wohlstand und Prosperität. Man muß halt nur darüber nachdenken, wie der monetäre ‚catch-22‚ neutralisierbar ist – dazu müßte man allerdings erst mal erkennen, daß er existiert!