Wahrscheinlich ist es angebracht noch einmal genau zu spezifizieren, was es mit der Kreditleihe auf sich hat. Ausgangspunkt ist der Wechsel, welcher ein abstraktes Wertpapier ist, welches normalerweise aufgrund einer erbrachten Leistung ausgestellt wird. Im Grundmodell des Wechsels erfolgt die Leistung und das Zahlungsversprechen, d.h. die Ausstellung des Wechsels, zum gleichen Zeitpunkt. Derjenige, der den Wechsel als Zahlungsversprechen des Schuldners erhält hat also bereits geleistet, nur die durch den Wechsel verbriefte Forderung ist noch auszugleichen und zwar durch das Zahlungsmittel, welches im Wechsel vermerkt ist. Es handelt sich hierbei um ein Kassageschäft (d.h. eine sofort erbrachte Leistung) und ein Termingeschäft, welches die Zahlung einer in dem Wechsel aufgeführten Geldsumme zum Gegenstand hat.

Eine Variante des „normalen“ Wechsels kann nun darin bestehen, daß der zu einer realen Leistung Verpflichtete seine Leistung erst zu einem späteren Zeitpunkt erbringt, so daß im Unterschied zum normalen Ablauf die Leistung, die dem Wechselschuldner zusteht, auf einen späteren Zeitpunkt gelegt wird. Das hat zur Folge, daß neben der Ausstellung des Wechsels noch ein weiterer Vertrag erforderlich wird, welcher den (ersten) Empfänger des Wechsels dazu verpflichtet, eine bestimmte Leistung zu erbringen. Wenn man so will handelt es sich hierbei um zwei Termingeschäfte, beim Wechsel um eine verzögerte Zahlung, bei der gestundeten Lieferung/Leistung um ein Warentermingeschäft. Man denke beispielsweise an eine Vorschußzahlung, mit deren Hilfe der zur realen Leistung Verpflichtete Material einkaufen und Mitarbeiter anheuern kann, um so ausgestattet die vertragliche Leistung erfüllen zu können.

Bei der Kreditleihe ist es nun so, daß dieses Warentermingeschäft auch aus einer verzögerten Zahlung besteht, die aber im Unterschied zum Wechsel nicht als selbständiges Wertpapier verbrieft ist. Wichtig dabei ist zu sehen, daß nicht der Wechsel das Zahlungsmittel ist, sondern das in dem Wechsel aufgeführte Zahlungsobjekt.

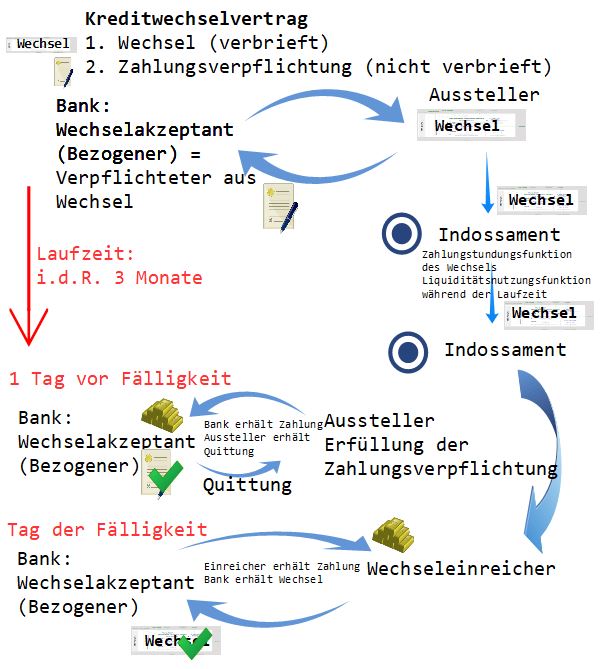

Damit geht das Geschäft folgendermaßen vor sich:

die Bank akzeptiert einen Wechsel, in dem sie sich verpflichtet z.B. zwei Goldtaler bei Fälligkeit des Wechsels zu zahlen, gleichzeitig verpflichtet sich der Wechselaussteller einen Tag vor Fälligkeit des Wechsels zwei Goldtaler an die Bank zu zahlen. Die Bank verschafft dem Wechselaussteller durch ihr Akzept Zahlungsfähigkeit über 2 Goldtaler, die dadurch effektiv gemacht werden können, daß der Wechsel von einem Dritten anstatt einer unmittelbaren Zahlung angenommen wird. Dadurch, daß der Wechselaussteller den Wechsel an Zahlung statt weitergeben kann nutzt er die ihm von der Bank zur Verfügung gestellte Kreditwürdigkeit, um bei einem Dritten auf Kredit kaufen zu können. Die Bank verbürgt sich also Dritten gegenüber für die Zahlungsfähigkeit des Wechselausstellers.

Nun macht die Bank das nicht aus reinem Altruismus, sondern achtet peinlich genau darauf, ob die verbürgte Summe, die sie auf jeden Fall bei Vorlage des Wechsels zum Fälligkeitstermin zu zahlen hat, auch mit hoher Wahrscheinlichkeit wieder zurückerstattet wird. Zudem werden natürlich auch kalkulatorische Kosten fällig, die der Wechselaussteller an die Bank zu zahlen hat. Geht alles wie vorgesehen, erscheint der Wechselaussteller einen Tag vor Fälligkeit des Wechsels bei der Bank, um den Terminvertrag mit der Bank zu erfüllen, denn er schuldet der Bank ja bislang die 2 Goldtaler, für die sich die Bank in dem Wechsel verbürgt hat. Sind die 2 Goldtaler bei der Bank eingegangen kann nun, wenn am nächsten Tag der fällige Wechsel von dem aktuellen Wechselinhaber der Bank präsentiert wird, die Bank mit den 2 Goldtalern vom Vortag ihre heute fällige Schuld begleichen, womit das Leben des Wechsels ein Ende gefunden hat.

Die Kreditleihe besteht somit daraus, daß die Bank ihrem Kunden gewissermaßen ihre Bonität „leiht“, indem sie sich für die Zahlungsfähigkeit ihres Kunden gegenüber Dritten verbürgt. Geliehen wird also ein Kaufkraftvolumen von 2 Goldtalern, die der Kunde nutzen kann, ohne diese auch tatsächlich zu besitzen. Dieses auf i.d.R. 3 Monate begrenzte Arrangement wird am Ende durch die Zahlung der Bank von 2 Goldtalern an den Vorleger des Wechsels, sowie durch Zahlung von 2 Goldtalern des Kunden an die Bank abgeschlossen. Daher ist das ultimative Zahlungsmittel der Goldtaler und nicht das Wechselpapier, dieses fungiert lediglich als ein Forderungsrecht an 2 Goldtalern, wobei dieses Forderungsrecht die Eigenschaft hat, durch Einigung und Übergabe (mit oder ohne Indossament) weitergegeben werden zu können.

An dieser Stelle ist darauf hinzuweisen, daß der Begriff „Banknote“ seinen Ursprung in dieser Konstruktion der Kreditleihe besitzt, denn eine Banknote war ursprünglich für die Bank eine Verbindlichkeit, der sie zu einer Zahlung in einem Standard, der NICHT die Banknote war, verpflichtete. Bis zu der Aufhebung des Goldstandards bedeutete die Aufschrift auf Banknoten: „Der Aussteller verpflichtet sich zur Zahlung von XXX an den Überbringer“, daß eine Banknote (im Prinzip) nur stellvertretend für eine forderbare Quantität an Gold etc. stand. Wichtig dabei ist es sich die Entstehung einer Banknote klarzumachen, denn die Ausstellung eines Wechsels geht einher mit der gleichzeitigen Verbuchung einer Verbindlichkeit, die nicht der Wechsel ist! Denn dem neu geschöpften Forderungspapier, welches auf die Zahlung von zwei Goldtalern lautet, steht eine Schuld von 2 Goldtalern gegenüber – und nicht die Banknote/Wechsel. Das heißt, daß die Emissionsbuchung:

Wechsel an (umlaufende) Wechselverbindlichkeiten

eine Denomination von 2 Goldtalern aufweist und somit die Bezeichnungen Mark, Franken, Pfund, Dollar – oder was auch immer den „Wert“ eines Wechsels bzw. einer Banknote deklarierte – auf eine reale Metallquanität verweisen. Man kann nun auch die Emissionsbuchung mit dem (damaligen) Synonym „Banknote“ aufschreiben, womit sich:

Banknoten an (umlaufende) Banknotenverbindlichkeiten

ergibt und so die Entwicklung zur heutigen Emissionsbuchung deutlicher wird. Im Unterschied zu heutigen Banknoten – die eigentlich besser nur noch als „Geldscheine“ zu bezeichnen sind – besitzt das heutige Bargeld keinen Forderungsinhalt mehr, weil durch die Aufhebung der Goldeinlösepflicht das ehemalige Forderungspapier zu einem „gesetzlichen Zahlungsmittel“ verändert wurde. Gesetzliches Zahlungsmittel bedeutet in diesem Zusammenhang, daß eine Geldschuld damit schuldbefreiend getilgt werden kann und gleichzeitig der Gläubiger gegen eine Forderungsbegleichung mit diesem keine (reale) Forderung mehr beinhaltenden Geld keine Einwendungen erheben kann.

Und nun erscheint auf einmal die Verbindung zu dem heutigen Kreditarrangement, wobei nicht mehr das in dem Wechsel verbriefte (reale) Zahlungsmittel zur Tilgung der Schuld zu refundieren ist, sondern das emittierte Papier selbst. Die Verbindung liegt darin, daß auch früher schon die Rückgabe des Wechsels, wenn dieser wieder zufällig in den Besitz des Wechselausstellers gekommen sein sollte, die Tilgung der Wechselschuld ermöglicht hat. Dazu mußte lediglich der Wechsel am Tag vor seiner Fälligkeit bei der Bank zum Diskont eingereicht werden, um – abzüglich der Diskontspesen – die Rückzahlung der vereinbarten 2 Goldtaler zu tätigen und am nächsten Tag nur noch die Ausbuchung des Wechsels erfolgte, weil seine Forderungswirkung durch die Rückkehr zum ursprünglichen Schuldner verschwunden ist. (Letzteres begründet auch den Umstand, daß für eine Zentralbank als Emittent der gesetzlichen Zahlungsmittel, d.h. der Banknoten (ohne Erfüllungsgegenstand), ein Banknotenbestand keine Vermögensposition darstellt, weil diese sofort gegen die Emissionsbuchungsposition neutralisiert werden müssen.)

Letzteres hat eine entscheidende Konsequenz für den Emissionsvorgang, denn was heutzutage mit der Emissionsbuchung:

Kasse (Banknoten) an Banknotenumlauf

oder besser:

Kasse (Geldscheine) an (umlaufendes) Geldscheinvolumen

dokumentiert wird ist nicht mehr wie früher die Einbuchung eines Forderungspapiers, sondern die Einbuchung von gesetzlichen Zahlungsmitteln, die keinen Forderungsinhalt aufweisen, womit die korrespondierende Passivbuchung auch keine Verbindlichkeit mehr darstellen kann. Das wird auch noch dadurch unterstrichen, daß „Banknoten“ (=Geldscheine) nach aktueller Rechtsprechung den Inhaberpapieren zwar gleichgestellt sind, ohne jedoch den Status als Inhaberpapier aufzuweisen (was die ursprünglichen Banknoten tatsächlich waren), denn ein Inhaberpapier verweist auf einen Forderungsinhalt, der nicht das Inhaberpapier ist. Daß sich diese simple Tatsache noch nicht herumgesprochen hat liegt wahrscheinlich daran, daß die psychische Disposition, Geld unbedingt als „Wert“ ansehen zu wollen den nüchternen Blick auf schnöde Buchhaltungstatsachen (fast) unmöglich macht.

Dazu kommt noch, daß offenbar verbreitet die Meinung vorherrscht, Geld müsse doch in der Bilanz einer Zentralbank auffindbar sein, so daß ausgerechnet diejenige Position, welche das Volumen der sich gerade NICHT in der Zentralbank befindenden Geldscheine dokumentiert, zu „Geld“ erklärt wird, womit gleichzeitig dem Fehlschluß, Geld als Verbindlichkeit der Zentralbank zu interpretieren, der rote Teppich ausgerollt wird. Dabei hat Geld in der Bilanz einer Zentralbank nichts verloren, denn wie bei einem (eigenen) Wechsel, dem eine Wechselverbindlichkeit gegenübersteht und der bei den Vorbereitungen zu Bilanzerstellung schlichtweg ausgebucht wird, werden jegliche eventuellen Bargeldbestände, die sich in der – in der Finanzbuchhaltung (sic!) geführten – Kasse befinden, zum Zweck der Bilanzerstellung durch die Neutralisierungsbuchung

„Banknoten“/Geldscheinumlauf an Kasse(nbestand) (ohne Münzbestand!)

ganz schnöde ausgebucht. Die Folge ist, daß der Kassenbestand zum Bilanzzeitpunkt Null ist (was den Banknotenbestand angeht, allerdings nicht die angekauften Münzen betrifft) und deswegen auf eine Einstellung einer Position „Geldschein Kassenbestand“ in die Bilanz verzichtet werden kann.

Wenn man sich den Effekt dieses „Kreditleihe“-Arrangements ansieht, sieht man (fast) sofort, daß es sich hierbei um eine Technologie handelt, die dazu geeignet ist, „sparsam“ mit dem ultimativen Zahlungsmittel (=Gold) umzugehen. Denn soweit alles nach Plan verläuft ist für eine verbriefte Forderung, deren Übergabe geeignet ist, Zahlungsverpflichtungen (vorläufig = bis zur endgültigen Einlösung des Wechsels aber danach final) zu erfüllen, lediglich für einen Tag das ultimative Zahlungsmittel Gold erforderlich. Zum einen muß der erste Wechselbegünstigte seine Zahlungsverpflichtung aus dem Kreditleihe-Vertrag erfüllen, indem er einen Tag vor Fälligkeit des Wechsels die im Vertrag festgelegte Zahlung zu erbringen hat, während auf der anderen Seite am Folgetag – dem Fälligkeitstermin des Wechsels – genau diese Zahlung dazu verwendet wird, die Forderung desjenigen zu erfüllen, der den Wechsel zur Zahlung vorlegt. Wenn man so will wurde durch den Kreditleihe-Vertrag für 3 Monate Zahlungsfähigkeit geschaffen, ohne daß dazu – abgesehen von dem letzten Tag vor Fälligkeit – die Verwendung des eigentlichen Zahlungsmittels erforderlich gewesen wäre. Gleichzeitig werden durch die vorgesehene bzw. erfolgte Erfüllung der Wechselforderung alle damit in Zusammenhang stehenden Schuldverhältnisse finalisiert in dem Sinne, daß für alle Indossanten die Gefahr eines möglichen Wechselprotestes sich erledigt.