Dieser Text erschien erstmals am 29. 8. 2020 auf der Website von Dr. Daniel Stelter

think-beyondtheobvious.com .

1. Erste Annäherung an den Giralgeldbegriff

Möchte man wissen, was es mit dem Giralgeld oder Buchgeld auf sich hat, findet man bei der Deutschen Bundesbank in der Broschüre „Geld und Geldpolitik“ einen eigenen Abschnitt. Dort ist eine Aussage zu lesen, daß Buchgeld Geld ist, „was man nicht anfassen kann“. Man kann es zwar nicht berühren, aber es wird als „tägliche fällige Einlagen“ identifiziert, welche „in einer Art Kreislauf weitergegeben“ werden können. Auch wenn das, was da weitergegeben wird kein gesetzliches Zahlungsmittel ist, erfüllt es die Funktionen von Banknoten und Münzen, wobei die Funktionen aus der Dreifaltigkeit Tausch-, Zahlungs- und Wertaufbewahrungsmittel bestehen. FN11

Angesichts dieser nicht ganz eindeutigen Darstellung darf natürlich die Frage danach gestellt werden, was es ist, was da zwischen den Konten umläuft. Denn wenn etwas umlaufen oder weitergegeben werden kann, muß man davon ausgehen, daß es sich dabei um eine konkrete Sache handelt, welche bei einem Kaufvertrag als Gegenleistung in Frage kommt. Da eine Sache als Gegenleistung im Sinne des Sachenrechts nur dann gegeben ist, wenn eine sachenrechtliche Verfügung, d.h. die Übertragung des Eigentums an dieser Sache möglich ist, ergibt sich als Konsequenz die Frage, mit welcher Sache es man bei dem Buchgeld oder Giralgeld zu tun hat. (Daß eine Überweisung „an Erfüllung statt“findet verhindert nicht die Frage danach, was es nun genau ist, was da „in einem Kreislauf weitergegeben“ wird.)

2. Die Rechtsbeziehung im Girovertrag

Möchte man nun den Begriff „Giralgeld“ noch genauer fassen, kommt man nicht umhin, sich mit der Rechtsebene, auf der sich das Giralgeld befindet, auseinanderzusetzen. In der ersten Annäherung an das Thema ist der Begriff des Zahlungsdiensterahmenvertrages zu untersuchen, welcher den meisten auch als Girovertrag bekannt ist. Dies ist der Vertrag, den jeder, der bei einer Bank einen Kontoeröffnungsantrag stellt, (neben einigen anderen Nachweisen) unterschreiben muß, um dort ein Konto eröffnen zu können. Die Definition dessen, was einen Zahlungsdiensterahmenvertrag ausmacht, findet sich im §675f (2) BGB:

Darin heißt es:

„Durch einen Zahlungsdiensterahmenvertrag wird der Zahlungsdienstleister verpflichtet, für den Zahlungsdienstnutzer einzelne und aufeinander folgende Zahlungsvorgänge auszuführen sowie gegebenenfalls für den Zahlungsdienstnutzer ein … Zahlungskonto zu führen.“

Zunächst fällt auf, daß die Bank als Zahlungsdienstleister verpflichtet ist für den Kunden Zahlungen durchzuführen, was im Umkehrschluß bedeutet, daß der Kunde als Zahlungsdienstnutzer von der Pflicht befreit ist, die (von ihm beauftragte) Zahlung selbst vorzunehmen. Daneben führt die Bank für den Kunden ein Zahlungskonto:

„Zahlungskonto ist ein auf den Namen eines oder mehrerer Zahlungsdienstnutzer lautendes Konto, das für die Ausführung von Zahlungsvorgängen genutzt wird.“

§ 1 (17) ZAG.

Ein wenig klarer wird dies, wenn man sich eine andere Definition des Girovertrages ansieht:

„Durch den Girovertrag wird ein Kreditinstitut verpflichtet, (1) für den Kunden ein Konto einzurichten, (2) eingehende Zahlungen auf dem Konto gutzuschreiben mit Wertstellung unter dem Datum, an dem der Betrag dem Kreditinstitut zur Verfügung gestellt worden ist, und (3) einen Zahlungsauftrag zulasten dieses Kontos abzuwickeln.“ FN22

Denn hier wird ausdrücklich klargestellt, daß bei einem Zahlungseingang das eingehende Geld der Bank zur Verfügung gestellt wird und nicht dem Empfänger der Überweisung. Dieser bekommt lediglich eine Information darüber, daß für ihn ein Geldbetrag eingegangen ist, und daß sich der Saldo des Kontos um diesen Betrag erhöht hat. (Vgl: § 1 (22) ZAG.) Das bedeutet, daß die Bank einen Geldeingang verzeichnet, welcher ursächlich dem begünstigten Kontoinhaber zuzurechnen ist, welcher aber dennoch im Besitz bzw. im Verfügungsbereich der Bank verbleibt. Der Eingang besteht dabei aus Zentralbankgeld, welches üblicherweise der Bank über eine Gutschrift der Zentralbank zuwächst, wobei es sich hier um den Zugang eines Aktivums handelt. Aufgrund dieses Zuganges erstellt die Bank eine Gutschriftsmitteilung an den Kunden, welche als Information aber nicht irgendwie „zirkuliert“ wäre, sondern ganz schnöde von der Bank erstellt und dem Kontostand zugerechnet wird. So heißt es in dem Kommentar zu 675t BGB:

„Satz 1 regelt die Verfügbarkeit von Beträgen, die für den Zahlungsempfänger eingegangen sind. Sie entspricht materiell dem aus der bisherigen Terminologie bekannten „Anspruch aus der Gutschrift“, der dem Zahlungsempfänger unverzüglich nach Mittelzufluss an dessen Zahlungsdienstleister zusteht. Selbstverständlich kann der Zahlungsdienstleister des Zahlungsempfängers den Geldbetrag nur in dem rechtlichen Umfang verfügbar machen, in dem er ihn seinerseits im Clearing oder vom Zahlungsdienstleister des Zahlers erhalten hat.“ FN33

Im Klartext: für den Zahlungsanspruchsberechtigten ist der Kontostand ein in Geldeinheiten ausgedrücktes Maß für die „Ansprüche aus der Gutschrift“ aufgrund eines Geldeinganges bei dem Zahlungsdienstleister. Damit muß gefragt werden, wie die Ansprüche gestellt werden, bzw. sich zu Forderungen oder Überweisungen transformieren.

3. Was ist der Gegenstand der Anweisungen gegenüber einer Bank

Das Rechtsverhältnis eines Girokonteninhabers gegenüber seinem Zahlungsdienstleister ist also dergestalt, daß die Bank gewissermaßen Erfüllungsgehilfe ist und verantwortlich für den Zentralbankgeldtransfer zeichnet, wobei das zu Übertragende sich in dem Verfügungsbereich der Bank befindet, weil diese nur mit Hilfe von Aktiva, die sich in ihrem Verfügungsbereich befinden, den angewiesenen Transfer durchführen kann. Die Vorstellung, daß eine Bank den Status als Erfüllungsgehilfe innehat, ist erst einmal gewöhnungsbedürftig, findet sich denn auch nur ziemlich verklausuliert in den Vertragsbedingungen eines Girovertrages. Grundlage dafür ist der §675f BGB, wo die Rechte des Zahlungsdienstnutzers enthalten sind, welche im wesentlichen aus der „Beauftragung“ von Zahlungen bestehen. §675f BGB spezifiziert in Absatz (4) die Dreifaltigkeit der Zahlungsvorgänge als da sind: „Bereitstellung, Übermittlung oder Abhebung eines Geldbetrages“. Daß die Beauftragung dieser Vorgänge für die Bank eine Verpflichtung darstellt, wird dann noch einmal in §675o(2) BGB klargestellt, wo es heißt:

„Der Zahlungsdienstleister des Zahlers ist nicht berechtigt, die Ausführung eines autorisierten Zahlungsauftrags abzulehnen, wenn die im Zahlungsdiensterahmenvertrag festgelegten Ausführungsbedingungen erfüllt sind und die Ausführung nicht gegen sonstige Rechtsvorschriften verstößt.“

Mit dieser Passage wird aus einem „Auftrag“ eine (An)Weisung:

„Der Zahlungsauftrag ist eine rechtliche Erklärung (sog. Weisung) des Zahlers an den Zahlungsdienstleister einen Zahlungsvorgang auszuführen.“ FN44

Damit handelt es sich bei dem Rechtsverhältnis zwischen Zahlungsdienstnutzer und Zahlungsdienstleister um einen sog. Geschäftsbesorgungsvertrag, welcher dem Zahlungsdienstnutzer gegenüber dem Zahlungsdienstleister ein Weisungsrecht einräumt, mit Hilfe dessen Zahlungsvorgänge angeordnet werden können und somit ein Zahlungskonto im Haben nicht irgendein (Was-auch-immer-für)“Geld“ ist, sondern sich als eine Verfügungsmacht entpuppt, die dem Zahlungsdienstnutzer eine Dispositionsmöglichkeit über das zwar ihm im Prinzip gehörende, aber sich weder in seinem Besitz noch in seinem Eigentum befindende Geld gewährleistet.

4. Giralgeld ist der Hebel, mit dem Zentralbankgeld in Bewegung gesetzt wird

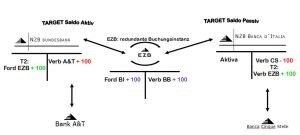

Mit diesem Befund wird auch letzten Endes klar, daß sich Zahlungsvorgänge nicht auf der Passivseite der Bankbilanzen oder zwischen den Konten von Zahler und Zahlungsempfänger abspielen.

„Bei „Zahlung“ mit Buchgeld wird keineswegs eine Forderung übertragen oder zediert, sondern unter Mitwirkung einer oder mehrerer Banken eine neue Forderung zugunsten des Begünstigten begründet…“ (Giovanoli 1993 S. 98f)

Denn nach dem vorstehend gesagten ist der Rechnungsempfänger als der eigentlich Zahlungsverpflichtete nicht der Zahlende, sondern der Zahlungbeauftragende, welcher seine Rechtssetzungsmacht gegenüber der Bank ausübt und der aufgrund seiner Zahlungsanweisung eine Verringerung seiner Rechtssetzungsmacht erfährt. Spiegelbildlich dazu erhält der eigentliche Zahlungsempfänger keine Zahlung, weil der überwiesene Geldbetrag i.d.R. als Zugang auf dem Zentralbankkonto der Bank des Empfängers landet und die Bank ihrem Kunden dafür einen Zuwachs an Rechtsetzungsmacht verschafft, indem sie ihm eine Gutschrift erteilt. (Vgl: §1 (22) ZAG) Es erweist sich somit, daß das Einzige, was zirkuliert das Zentralbankgeld ist, welches zwischen den beteiligten Banken hin- und hergeschoben wird, indem sie zum Zweck des Zentralbankgeldverkehrs die in ihrer Verfügungsmacht stehenden Weisungsrechte gegenüber der Zentralbank ausüben. Ursächlich für diesen „Kreislauf“ sind die Anweisungen der Girokonteninhaber, die ihre ihnen zur Verfügung stehenden Dispositionsrechte nutzen, um diejenigen Zahlungen durch die Bank ausführen zu lassen, die sie selbst nicht ausführen können oder wollen. In dieser Annäherung ist Giralgeld für den Girokontoinhaber ein in Währungseinheiten bemessenes Weisungsrecht (und für die Bank eine Verpflichtung, diesen Weisungen Folge zu leisten), so daß es schwerlich vorstellbar ist, daß dieses Rechtsverhältnis auch nur ansatzweise „zirkulieren“ würde. Darüber hinaus haben Rechtsverhältnisse – soweit sie nicht verbrieft sind – die Eigenschaft, an die beteiligten Parteien gebunden zu sein, so daß sich damit auch die Vorstellung, es würde etwas „Substanzgleiches“ von einer virtuellen Geldfee von einem Konto auf ein anderes Konto transferiert, in einem logischen Rauchwölkchen verflüchtigt. Die Passivseite der Banken enthalten Informationen darüber, woher ein Geldbetrag gekommen oder wohin bzw. für welchen Zweck ein Geldbetrag „reserviert“ ist, während die Aktivseite diejenigen Dinge auflistet, die tatsächlich für Zahlungs- oder Ertragszwecke zur Verfügung stehen – hier ist auch dasjenige angesiedelt, was bei den Banken als Erfüllungsgehilfe ihrer Kunden für Transfer- (oder Zirkulations-)zwecke zur Verfügung steht: Zentralbankgeld – als Bargeld oder Reserven! Im Unterschied zu dem Geld „was man nicht anfassen kann“ haben Reserven die nette Eigenschaft in Bargeld eingelöst werden zu können, ohne daß es dabei ein Liquiditätsrisiko gibt – weswegen diese Übung auch i.d.R. unterbleibt. (vgl. Giovanoli 1993 S. 108)

Giralgeld ist somit der Hebel bzw. das genuine Instrument, mit dessen Hilfe der eigentliche Zweck des elektronischen Zahlungsverkehrs – der Transfer von Verfügungsmacht – erreicht werden kann. Man kann also mit Hilfe von Giralgeld zahlen – indem man den Zahlungsdienstleister anweist, eine Zahlung mit richtigem Geld durchzuführen. Notabene: man kann mit Hilfe von Giralgeld zahlen – nicht mit Giralgeld selbst! (Wer jetzt denkt, daß Giralgeld kein Geld und die Speisenkarte keine Speise ist, denkt richtig…!)

5. Zum Verhältnis von Basisgeld und Dispositionsrechten

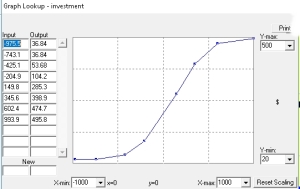

Nun mag man sich fragen, wenn „Giralgeld“ für Zahlungsprozesse nicht zur Verfügung steht, womit denn eigentlich die Zahlungsvolumina abgewickelt werden, da doch der Anteil des Basisgeldes auch nur an der „Geldmenge M1“ vergleichsweise gering ist. Dazu kann man sich ein „Jubiläumszitat“ ansehen, welches schon vor mittlerweile 100 Jahren formuliert wurde:

„Die moderne Wirtschaft ist nicht, wie bisher unterstellt, eine bargeldlose Wirtschaft. Sie ist eine bargeldsparende Wirtschaft. Zwar finden auf weiten Gebieten des Verkehrs überhaupt keine Geldzahlungen, und anderen nur zu gewissen Zeiten oder zu gewissem Prozentsatz Geldzahlungen statt. Immerhin besteht unleugbar auch in der bestorganisierten modernen Wirtschaft das, was man am richtigsten als „Geldbedarf“ bezeichnen wird.“ Hahn (1920) Volkswirtschaftliche Theorie des Bankkredits S. 71

Am „verschwenderischsten“ sind dabei die Zahlungen im Barverkehr, welcher sich im wesentlichen außerhalb der Banken abspielt, wo Zahlungen 1:1 mit dem gesetzlichen Zahlungsmittel abgewickelt werden. Immerhin werden in Deutschland noch 40%-50% der privaten Käufe mit Bargeld beglichen, was auch angesichts der kontinuierlich steigenden Bargeldemission der Bundesbank den angekündigten Tod des Bargeldes schlichtweg im Regen stehen läßt. FN55

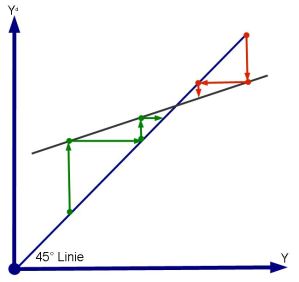

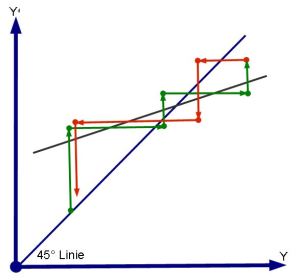

Sparsamer hinsichtlich der Basis-/Bargeldnutzung sind dagegen die Banken, bei denen sich der Zahlungsausgleich in zwei Stufen vollzieht. Zum einen gibt es das Instrument des „clearing“, was nichts anderes bedeutet, als daß gleichartige aber gegenläufige Zahlungsansprüche im Zuge der Aufrechnung bezahlt werden. Dies kann sowohl bankintern als auch bankextern erfolgen: bankintern erfolgt der Transfer von Verfügungsmacht im Grunde durch eine papierlose Barzahlung, bei der die Abbuchung vom Konto des Zahlenden und die Gutschrift auf dem Konto des Empfängers über ein Transferkonto abgewickelt wird:

„Alle Zahlungen einer Bank bzw. Zahlungen, die über eine Bank getätigt werden, laufen über die „Kasse“. In diesen liegt heute natürlich kaum mehr Bargeld im nennenswerten Umfang, auch wenn Banker auch heute noch vom „Barvermögen“ einer Bank sprechen. Es handelt sich vielmehr im Wesentlichen um die Sichtguthaben auf den Girokonten, die die Banken bei der jeweils für sie zuständigen Zentralbank unterhalten. Diese werden auch „Zahlungsreserven“ genannt.“ FN66

Auch bankextern werden gegenläufige Zahlungsansprüche zwischen Banken im Zuge des clearing miteinander verrechnet, wobei auch hier die Buchungen über ein Transferkonto geleitet werden, welches faktisch den Austausch von Basisgeld unnötig macht. Man sollte sich dabei klarmachen, daß Aufrechnung tatsächlich eine Zahlung darstellt, bei der lediglich die überflüssige gegenseitige Übergabe von Basisgeld entfällt bzw. durch eine Buchungsoperation ersetzt wird.

Soweit nach dem Abschluß des clearing noch Zahlungsdifferenzen bestehen, werden die entsprechenden Salden üblicherweise auf dem Wege des „settlement“ ausgeglichen. Dies erfolgt über die Guthaben bei der Zentralbank (die Girozentralen machen auch nichts anderes), welches seitens der Zentralbank durch eine Umbuchung zu Lasten bzw. zu Gunsten des Zahlers/Empfängers erfolgt, wobei auch hier die papierlose Barzahlung zur Anwendung gelangt. Es mag gewöhnungsbedürftig erscheinen, eine interne Umbuchung über ein Transferkonto – was letzten Endes ein Kassenkonto sein muß (s.o.) – als papierlose Barzahlung zu sehen. Da Banken sich verpflichtet haben, für den Anweisenden Zahlungen durchzuführen, müssen sie auch einen Zahlungsvorgang einleiten, welcher dann zu korrespondierenden gegenläufigen Zahlungen führt, die im Zuge der Aufrechnung die Zahlungspflicht erfüllen. (Vgl.: Fn3)

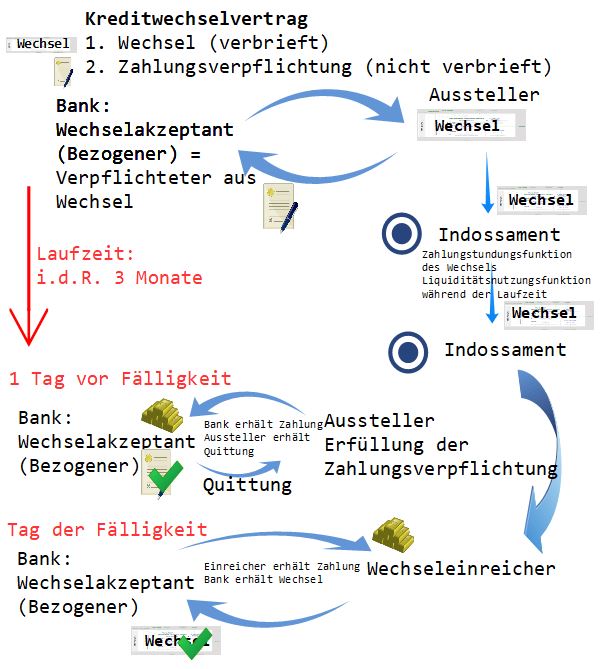

Insgesamt läßt sich feststellen, daß das einzige, was zu Zahlungszwecken umläuft das Basisgeld ist, ob als Bargeld, interne papierlose Bargeldübertragung, externes clearing oder als Zentralbank-/Girozentrale-settlement, wobei auch die übergeordneten Institute dasselbe Prinzip der (Aktiv-)Verrechnung anwenden. Es erweist sich somit, daß die Zahlungsmitteltechnologie ihre zentrale Aufgabe, das Volumen des zur Zahlungsabwicklung notwendigen ultimativen Zahlungsmittels zu minimieren, über die Zeit hinweg beibehalten hat. In früheren Zeiten wurden Wechsel (die Vorläufer der Banknoten) benutzt, um die Verwendung des ultimativen Zahlungsmittels Gold entbehrlich zu machen. Heute wird mit (Online-)Überweisungen, girocard, Kreditkarten und haufenweise Fintech-Gimmicks hantiert, um die Verwendung des gesetzlichen Zahlungsmittels so weit wie möglich zu reduzieren. Die Abrechnung über Girokontostände markiert quasi die Fortsetzung dieses Bestrebens, weil die Verwendung von Bargeld ein nicht unerheblicher Kostenfaktor ist. Die Girokontostände sind dabei lediglich der Indikator für das Volumen der Weisungsbefugnisse der Kundschaft, aufgrund deren Anweisungen die Banken zum Transfer dieser Verfügungsrechte verpflichtet sind. Die Vielzahl dieser Weisungen führt zur Zahlungsmitteloptimierung mit Hilfe der genannten Techniken, die letzten Endes das geforderte Ergebnis erzeugen. Wenn aber nach Abschluß aller Aufrechnungsoperationen nur noch der „Restsaldo“ tatsächlich ausgeglichen werden muß wird klar, warum das Volumen der effektiven Zahlungsmittel im Verhältnis zum Volumen der Weisungsbefugnisse derart gering sein kann: Zentralbank-/Basisgeld ist ein Saldenausgleichsstandard…

Literatur:

Mario Giovanoli, Bargeld — Buchgeld — Zentralbankgeld: Einheit oder Vielfalt im Geldbegriff? in: Festschrift für Beat Kleiner, Banken und Bankrecht im Wandel, Zürich 1993

L. A. Hahn, Volkswirtschaftliche Theorie des Bankkredits, Tübingen 1920

Abkürzungen:

BGB: Bürgerliches Gesetzbuch

ZAG: Gesetz über die Beaufsichtigung von Zahlungsdiensten

- Vgl.: https://www.bundesbank.de/resource/blob/606038/c0364dd6034eb7e0c9230b77ed995c06/mL/geld-und-geldpolitik-data.pdf S. 50f ↩︎

- https://wirtschaftslexikon.gabler.de/definition/girovertrag-36182 ↩︎

- http://dip21.bundestag.de/dip21/btd/16/116/1611643.pdf S. 112 ↩︎

- https://webcache.googleusercontent.com/search?q=cache:2fnd6OmrY40J:lexikon.jura-basic.de/aufruf.php%3Ffile%3D4%26find%3DZahlungsdiensterahmenvertrag__Zahlungsauftrag+&cd=1&hl=de&ct=clnk&gl=de&client=firefox (outdated) ↩︎

- https://www.bundesbank.de/resource/blob/737876/40094ed787ec5b0dd1f968dcd7eda7e9/mL/zahlungsverhalten-in-deutschland-2017-praesentation-data.pdf ↩︎

- http://www.mem-wirtschaftsethik.de/index.php?id=1156&tx_ttnews[tt_news]=248&cHash=53e68c62e07169c17ae31f9b61b29a77 ↩︎